卷向成本,汽车行业2025年价格战“前序”开启!车企生死存亡角逐即将进入白热化

- 体育资讯

- 2024-11-28 22:45:03

- 9

来源:华夏时报

华夏时报记者温冲 于建平 北京报道

今年年初,比亚迪的一句“电比油低”打响了价格战第一枪,将汽车行业推向了“卷生卷死”的内卷式竞争,临近年末关于价格战的讨论愈发激烈,行业普遍认为明年竞争将会更加残酷。

11月25日,特斯拉宣布Model Y车型再次降价1万元;11月27日,比亚迪、上汽大通相继被爆要求供应商明年降价10%的消息,再次撕开了价格战的口子。一位中国汽车流通协会的专家对《华夏时报》记者表示,这是明年一季度价格战的前序。瑞银中国汽车行业研究主管巩旻也在媒体沟通会上表示,新一轮车企“价格战”或将于2025年1月出现。

不容忽视的是,汽车市场当前大都存在“增量不增收、增收不增利”的怪象。11月28日,乘联会发布的最新数据显示,1—10月的汽车行业收入83320亿元,同比增长2%;利润3758亿元,同比下降3.2%。近日,已有多位行业协会的专家、企业高管等发出警惕残酷竞争的声音,并认为汽车行业的生死存亡之战已经开启。

“价格战”愈演愈烈,“成本战”席卷而来

11月25日,特斯拉中国宣布Model Y车型即日起可享限时尾款立减1万元的优惠政策,并可叠加5年0息金融方案。一位特斯拉的销售人员对《华夏时报》记者表示,如果叠加这两项优惠,大概可以省4万元。

11月27日,比亚迪要求相关供应商所供货产品从2025年1月1日起降价10%的消息在网上广泛流传。对此,比亚迪集团品牌及公关处总经理李云飞回应称:“与供应商的年度议价,是汽车行业的惯例。我们基于规模化大量采购,对供应商提出降价目标,非强制要求,大家可协商推进。”

同日,上汽大通致信供应商目标降本10%的消息也被曝出,信中提到,“卷成本”将是2025年汽车行业的主旋律,希望供应商可以共同开发出更具成本效益的解决方案,希望能够从材料成本优化、生产工艺改进、VAVE实施、物流与仓储几个方面给予支持。

上述专家对《华夏时报》记者表示:“在汽车零部件行业利润处盈亏之间,如果其客户都让他们降价10%,实际是让这些零部件公司的商业价值归零。”同时,该专家还提醒消费者:“车企让零部件供应商降价,供应商想办法对付车企,最终受害的是消费者。”

事实上,从年初延续至今的价格战,已经裹挟着超200款车型降价,远超2022年的95款的降价总规模,也超过2023年全年150款的规模。其中,新能源汽车占据了近七成的比重,平均降价约2万元。在促销刺激下,新能源汽车在11月达成了首个年度产销1000万辆。

同时,燃油车也在销量不见起色的压力下推出了“一口价”“限时价”模式。比如,上汽大众途岳、帕萨特等均在改款上市时推出了限时一口价形式,相比官方指导价至高降低了近5万元。盖世研究院统计数据显示,10月途岳和帕萨特的销量均有所提升,分别为13810辆和29379辆,均实现同比环比双增长,在合资品牌快速下滑的市场背景下,维持住了自己的市场份额。

此外,被迫卷入价格战的不仅有合资车,豪华车也未能幸免。在降价之路上两进一出的宝马,以及同步跟进降价的奔驰、奥迪,在今年给予部分车型的优惠幅度一度超过了10万元,部分进口车的优惠幅度甚至一度达到30万元。

陷入“增量不增收、增收不增利”的怪圈

疯狂内卷的价格战之下,增量不增收、增收不增利的“危机”也在汽车行业中潜伏着。

中汽协数据显示,1—10月,我国汽车产销累计完成2446.6万辆和2462.4万辆,同比分别增长1.9%和2.7%,汽车产量增速较1—9月收窄0.01个百分点,销量增速扩大0.36个百分点。其中新能源汽车产销量为977.9万辆和975万辆,同比分别增长33%、33.9%,占汽车总销量的比例39.6%。

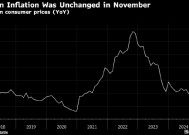

销量增长背后,汽车行业利润却出现下降。11月28日,全国乘用车市场信息联席会发布的数据显示,1—10月的汽车行业收入83320亿元,同比增长2%;成本73113亿元,同比增长3%;利润3758亿元,同比下降3.2%;汽车行业利润率4.5%,相对于下游工业企业利润率6.1%的平均水平,处于历史低位。

将目光落到企业身上会发现,新能源汽车企业中,仅有比亚迪、特斯拉、赛力斯、理想等少数企业实现盈利,其他新能源汽车企业大都还处于亏损阶段。而曾经支撑汽车行业盈利的传统车企,却在市场份额被争夺的负重前行中,纷纷开始出现利润下滑。

据《华夏时报》记者不完全统计,上汽集团、广汽集团、福田汽车、一汽解放等前三季度均出现营收、利润双双下滑的情况,且同比下降幅度大都超过了两位数;长安汽车表现为增收不增利,前三季度营收同比增长2.5%,净利润同比下降超63%。

同时,“受制于销量增长瓶颈和近两年爆发的激烈价格战,跨国汽车公司陷入利润和销量双输的窘境。依据国内上市公司披露的数据计算,2023年跨国汽车公司在中国市场赚取的净利润同比下跌32%,2024年上半年又同比下跌44%。”瑞银研报认为。

中国电动百人会副理事长兼秘书长张永伟表示,受电动化的冲击,一些传统大型车企目前虽然仍处于盈利阶段,但利润在加速收窄,并且这一趋势越来越明显。而燃油车的规模和利润空间不断被压缩,会影响到汽车企业未来的发展潜力。这样的态势对所有传统大型车企而言都是极大的挑战,如果有些企业转型的速度太慢,很有可能会被淘汰。

中国汽车流通协会会长肖政三也在近日举办的2024世界互联网大会上表示:“汽车市场呈现出增量不增收、增收不增利的怪象。降价作为刺激汽车销量的手段已经逐渐失效,其产生的负面效应远超预期。全国半数经销商出现亏损,汽车厂家在整车和零部件供应、库存结构、售后支持等方面的目标和策略与当前市场实际情况严重背离。”

中国汽车流通协会市场调研数据显示,今年的新车价格战让车企、经销商损失惨重,如果以2023年1月份市场折扣和新车成交均价为基准进行计算,今年1—8月整体汽车市场零售损失1380亿元。

存亡之战进入白热化,份额将转移至自主品牌

“2025年,新能源汽车迎来重大机遇的同时,市场竞争也将更加激烈,进入大决战、淘汰赛。”这是比亚迪对明年市场情况的预测。

“当前汽车市场供大于求的问题突出,随着新车大量上市,市场供需失衡状况预计在短期内难以得到根本改善,导致价格战难以平息。‘卷成本’将是2025年汽车行业的主旋律。”这是上汽大通的预判。

关于2025年的汽车市场竞争,企业几乎有着一致的看法,那就是竞争将更加激烈、更加残酷。近日,长安汽车副总裁、深蓝汽车CEO邓承浩表示,价格战和补贴政策会有一定的透支作用,所以明年的市场我判断价格战不会停止,很可能会更加激烈。在这样一种情况下,企业如果失掉了基本健康度会很危险。汽车企业要15%的毛利才能够基本活下去,如果一家汽车公司毛利低于这个水平就意味着卖一辆亏一辆,它很可能就活不下去。

蔚来创始人李斌在蔚来十周年给员工的内部信中也提到:“智能电动汽车产业资格赛最激烈最残酷的阶段已经来临,两三年后只有少数优秀企业能生存下来。接下来我们要面对的是更高维度的竞争,不能有短板,也不可能速胜。” 同时,李斌还在财报会议上提出,2025年,蔚来品牌的整车毛利率将以15%为基础,逐步提升到20%。

今年以来的汽车走势以及关于企业未来存亡的思考,让记者想到了长城汽车那场没有红毯觥筹、只有忧患思警的三十周年“庆典”。2020年,长城汽车掌门人魏建军在其成立三十周年之际,以微电影形式发出过关于危机的“呐喊”以及生死忧患的反思——“长城能挺得过明年吗?”“我认为命悬一线”等。

魏建军关于过去与未来的思考,不仅给长城汽车接下来的“内调”与“产品系列扩张”奠定了基调,让长城汽车成为今年前三季度少数实现营收、利润双增长、并在数据上创历史新高的企业,同时魏建军的发问也给汽车行业敲响了警钟。

此后经年,“倒下”的威马、天际、拜腾、自游家、恒驰、高合、奇点汽车等,似乎也印证了这场忧思背后的“消亡”,跨国公司的利润和销量双输,也让其未来发展危机四伏。即使是豪华品牌也结束了“躺赢”的时代,奔驰、宝马、奥迪(下称“BBA”)三季度业绩均出现下滑,不仅不增利,也没有增收、增量。

综观汽车行业发展,新势力品牌的角逐赛已经形成头部阵营,自主品牌乘用车10月份的市场份额首次超过了70%,如果只有少数企业能够在生存之战中存活下来,无论是自主品牌,还是合资品牌,亦或是豪华品牌都要做出改变。

瑞银研报判断:“全球汽车制造商和依靠合资品牌发展的国有汽车企业丢失的市场份额,将转移至自主品牌、新势力和跨界科技企业。中国品牌份额的进一步增加,将推动市场走向整合。”

有话要说...