红利久矣,尚能战否——从历史数据透视红利资产的配置价值

- 体育赛事

- 2024-12-12 08:21:04

- 15

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

近期,红利资产表现显著跑输大市,公用事业、石油石化、煤炭、银行等红利板块9月18日至11月底涨幅靠后。有观点认为,在趋势性行情中资金会更偏好高成长股,而稳健低波动的红利资产则会遭到资金抛弃。

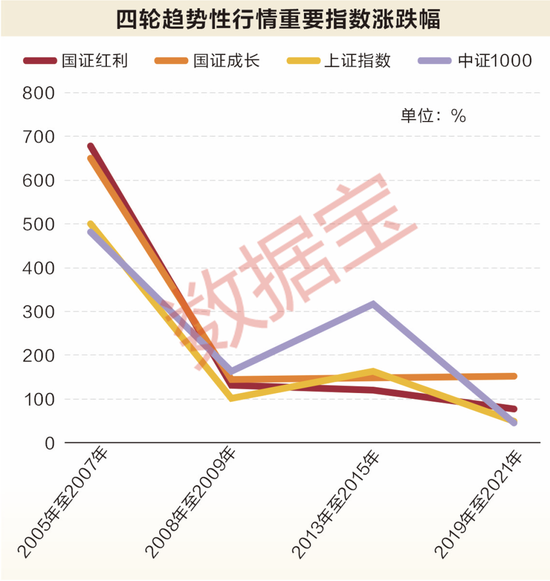

证券时报·数据宝回顾2000年以来多轮趋势性行情发现,红利资产的表现并不差,相关行业甚至多次领涨市场。

红利资产能否再领风骚

9月18日至11月底,A股市场走出一波强势行情。上证指数一度大涨近37%,两大科创指数一度涨近70%,北证50指数最大涨幅超146%。计算机行业成为市场最亮的星,累计涨幅接近66%。综合、商贸零售、传媒等多个行业指数涨逾40%。

与此形成鲜明对比的是,红利资产表现疲软,公用事业行业指数涨幅不足9%,石油石化、煤炭、银行等行业指数涨幅均不足20%,位居涨幅榜最末四位。涨幅榜倒数前列的家用电器、交通运输等行业,也是红利资产的组成部分。

在不少投资者看来,红利资产滞涨是趋势性行情的基本特征之一。当趋势性行情来临,市场情绪活跃,投资者风险偏好上升,资金会从低波动、稳定收益的红利股中流出,转而投向更具吸引力的成长股,导致红利资产价格下行。

事实上,本轮行情红利资产的滞涨,更多是因为此前表现抗跌。从今年前11个月累计涨幅来看,银行、家用电器等行业指数涨幅均超20%位居涨幅榜前四,交通运输行业指数涨幅超10%。

同时,以近12个月滚动股息率来看,石油石化、煤炭、银行等股息率均超4%,家用电器、交通运输、公用事业等股息率均超2%。

五组数据揭示真相

仅从本轮行情来看红利资产的表现并不科学,一是各个板块的起点不同;二是本轮行情尚未结束。数据宝梳理历史数据发现,红利资产跑输成长股,这一结论不完全符合事实。

数据一:红利指数有机会跑赢成长指数

统计发现,2003年以来四轮趋势性行情中,代表价值红利资产的国证红利指数在2005年的趋势性行情中跑赢了代表成长股的国证成长指数,跑赢近19个百分点;其余三轮趋势性行情中均跑输。

另外,由于近年来国证成长指数的成长风格越来越弱,而分红属性越来越强,这一指数或许并不能完全反应成长股的表现。如果用代表价值红利风格的国证红利指数和代表成长风格的中证1000指数对比,则会发现二者在四轮趋势性行情中的表现是平分秋色,各有两次跑赢对方。

由此可知,在此前四轮趋势性行情中,红利资产同样有机会跑赢成长风格。此外,和大盘指数相比,红利资产的表现也可圈可点。其中,国证红利指数在2005年、2008年以及2019年的趋势性行情中均跑赢了上证指数,只有在2013年的趋势性行情中跑输。

数据二:红利指数波动风险更低

数据显示,成长股在趋势性行情中不仅不一定跑赢红利指数,其波动风险反而相对较大,投资者难以从“鱼头吃到鱼尾”。

比如在2005年的行情中,中证1000指数的最大回撤接近34%,而同期国证红利指数回撤仅略高于15%,另外在2019年的行情中,国证红利指数的回撤也显著低于中证1000指数。除了回撤情况较优外,国证红利指数的波动率也相对较低,其中两轮趋势性行情中,年化波动率低于国证成长指数,三轮趋势性行情中低于中证1000指数。

成长股的高波动是其基本面决定的,这类股票因为预期中的高增长而拥有较高的市盈率和市销率,这种高估值本质上是投资者愿意为未来的增长支付高昂的价格,如果公司未能实现增长预期,其股价可能会遭受重大调整。

另外,成长股本身也是小盘股居多,这类公司的股价波动更容易受到市场情绪的影响,这决定了成长股可能会经历剧烈的价格波动,尽管这背后企业在实际经营层面可能并未发生太大变化。

红利资产在趋势性行情中的表现并不弱势。同时,进一步梳理发现,属于红利资产的典型板块,在不同趋势性行情中甚至出现过领涨的情况,这表明红利资产内部有结构分化的情况,也就是说在不同趋势性行情对红利资产的表现也不能一言以概之。

数据三:红利板块多次领涨

在2005年的行情中,有色金属、煤炭、美容护理、石油石化等股息率居前的行业涨幅也居前,而今时今日最火爆的TMT板块表现垫底;2008年的行情中,有色金属、煤炭等高股息行业同样涨幅居前,钢铁行业涨幅也位居前列;2013年的行情中,则有纺织服饰、交通运输等高股息行业涨幅居前;2019年食品饮料和基础化工等继续走强。

如上所述,部分红利资产在趋势性行情中领涨其实并不令人意外,比如在2005年、2008年的趋势性行情中,就有“煤飞色舞”的说法;而家电和白酒等消费板块,也在2019年的趋势性行情中出现了“喝酒吃药”行情。

事实上,每轮趋势性行情里,红利板块从未缺席,但内部却发生了很大的变化,核心还在于产业周期。比如2005年、2008年的趋势性行情恰逢周期股上升期;2019年的白酒趋势性行情则契合了消费升级的趋势。这意味着,红利板块也会在某个时段表现出突出的成长属性,从而实现更好的投资回报。

数据四:部分龙头股红利属性凸显

趋势性行情中领涨的龙头股也有部分个股属于红利类资产。比如2005年趋势性行情,剔除行情启动后上市的股票,领涨的百强股中有30多只个股期初股息率超2%。此外,2008年、2013年、2019年趋势性行情领涨的百强股分别有26只、18只和7只股票期初股息率超2%。

股息率高是红利资产的一个特征,分红率较高的个股同样具有强烈的红利属性,这类股票在趋势性行情中的表现也非常亮眼。其中,2005年趋势性行情领涨的百强股有多达48只个股,此前一年的分红率超过30%;2008年、2013年的百强股则分别有25只、43只,此前一年分红率超30%,2019年甚至有超过一半百强股2018年分红率超30%。

数据五:红利指数长期表现更佳

数据显示,国证红利指数近一年累计涨幅超19%,四类指数中涨幅位居第一。

从长期来看,国证红利指数不论是近十年涨跌幅还是近二十年涨幅,均在四个指数中涨幅位居首位。其中,近二十年国证红利指数累计涨幅超过6倍,跑赢国证成长指数逾300个百分点,跑赢中证1000指数近112个百分点。

兴证证券分析,红利策略在美股市场的长期表现显著优于标普500指数,且其稳定性更高。从2003年至2022年,标普500优质高红利指数的年化回报率达到12.0%,高于标普500指数的10.5%。

红利资产的配置价值无关牛熊

红利资产在行情低迷时,是不错的投资标的,在趋势性行情中也有爆发的可能性。

业内人士认为,红利资产的配置价值无关牛熊,一方面是因为这类资产通常具有现金流充裕、盈利稳定、估值较低的特点,具有显著的防御属性;另一方面,红利资产以顺周期、金融行业为主,在趋势性行情或震荡上行市中,顺周期行业的景气抬升会带动红利资产的表现,在趋势性行情中也能表现出一定的进攻属性,同样具备较好的配置价值。

当前来看,红利资产的配置价值依旧凸显。截至11月底,国证红利指数的滚动市盈率不足9倍,处于历史百分位的7%以下;股息率则达到4.37%,处于相对较高位置。

从大环境来看,红利资产的价值或愈发凸显。有观点认为,银行理财、保险资管、养老金等机构投资者纷纷将红利资产作为增厚收益的主要手段。同时,中国证监会强化分红导向等政策,都促使上市公司分红率进一步提升,进一步凸显了红利资产的配置价值,使其在各种市场环境下都更具吸引力。

东吴证券认为,本轮涨势并不突出的核心红利板块作为底仓配置资产将再度具备性价比。

东海证券也表示,无风险利率下行趋势下,分红稳定性和增长潜力成为重要考量因素,看好分红板块的投资价值。

有话要说...